Criză mai mare ca în 2008. Două bănci s-au prăbușit EXCLUSIV

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2023/03/saracie_criza_1.jpg)

Două mari bănci americane s-au prăbușit în nici o săptămână. PUTEREA a stat de vorbă cu cei mai importanți analiști economici, dar și cu oficialii BNR, pentru a vedea cum va influența eșecul băncilor americane economia românească. Dacă unii sunt mai rezervați, unii analiști se tem că va urma o criză mondială mai mare decât cea din 2008.

Radu Georgescu: Vom trece printr-o criză mai mare decât în 2008

Economistul Radu Georgescu, CFO Network, susține că vom trece printr-o criză economică și financiară mai puternică decât cea din 2008, după ce s-a anunțat falimentul băncii americane Silicon Valley.

”Spun acest lucru din perspectiva unui tip care era director financiar într-o banca în anul 2008 și am fost live 24/7. Spre deosebire de 2008, acum avem o inflație mult mai mare, nivel al datoriei globale mult mai mare și deficite bugetare mult mai mari”, susține Georgescu.

Conform acestuia, statele nu mai pot să printeze bani ca în 2008 pentru că ar crește și mai mult inflația. ”Cu o inflație ridicată am avea probleme sociale mari. De 15 ani ni se spune că nu se mai poate repetă situația din 2008. Că sistemul bancar este mai solid. Am văzut săptămâna trecută cât de solid este. Una dintre cele mai mari bănci din lume, o bancă din indicele S&P 500, cu active de 2 ori mai mari decât tot sistemul bancar din România, a intrat în procedura de faliment în 2 zile. Miercuri era foarte bine. Vineri au oprit activitatea. Se poate întâmplă așa ceva și în România? Sunt bănci care ar putea da faliment?” sunt întrebări la care Georgescu încearcă să răspundă.

Deceniul banilor ieftini s-a încheiat. În sistemul financiar mondial global apar fisuri, iar colapsul băncii Silicon Valley pare începutul unei noi crize. O a doua bancă, Signature, a fost închisă. Dintr-o dată, au apărut temerile că putem repeta problemele începute în 2008! E sistemul bancar românesc capabil să facă față unor astfel provocări?

În decursul a trei zile, două bănci americane au clacat. Mai întâi, Silicon Valley Bank, banca start-up-urilor, iar apoi, duminică noaptea s-a anunțat colapsul Signature Bank, o bancă americană care avea relații puternice cu firmele de criptomonede.

Coinbase, cea mai mare bursă de criptomonede din SUA și a treia cea mai mare din lume, a anunțat că avea circa 240 milioane de dolari în depozite bancare la Signature Bank, instituție financiară care a fost recent închisă de către autoritățile americane din cauza problemelor de lichiditate.

Autoritățile financiare din SUA au anunțat un plan pentru a-i sprijini pe deponenții de la Silicon Valley Bank și Signature Bank (SVB), un pas esențial pentru a opri o eventuală panică a deponenților cu privire la recentele falimente.

Astfel, Rezerva Federală creează un nou Program de finanțare a băncilor, menit să protejeze instituțiile afectate de instabilitatea pieței din cauza eșecului SVB și Signature.

”Consiliul Rezervei Federale a anunțat că va pune la dispoziție fonduri suplimentare băncilor eligibile pentru a asigura că acestea au capacitatea de a satisface nevoile tuturor deponenților”, se menționează în anunțul Trezoreriei Americane.

Adrian Vasilescu, BNR: Falimentele de azi nu vor schimba lumea. Aceasta s-a schimbat în 2008

Adrian Vasilescu, consilierul guvernatorului Mugur Isărescu, susține că falimentul Silicon Valley nu va schimba lumea chiar dacă vorbim de o bancă foarte mare. ”Lumea s-a schimbat în 2008, după ce o foarte mare bancă a căzut, Lehmann Brothers. Era din seria de bănci prea mari care să cadă să nu schimbe lumea. Acum, observ că guvernul SUA nu dorește să salveze Silicon Valley. Noi nu avem legătură cu falimentul băncii. Nici o țară nu e în pericol”, a spus Vasilescu pentru Puterea.

Conform acestuia, era banilor ieftini și a dobânzilor mici s-a dus. Avem bani scumpi și dobânzi mari din cauza inflației, care a început să se manifeste din ianuarie 2021. ”Iată, au trecut doi ani și două luni de când avem inflație”, a spus Vasilescu.

Radu Mușetescu: Silicon Valley era o bancă atipică

Nici analistul Radu Mușetescu nu crede că falimentul Silicon Valley Bank va avea un impact global. Singura zonă care va fi afectată va fi cea a start-up-urilor care vor fi nevoite să își caute alte modalități de finanțare. ”Părerea mea e că Silicon Valley Bank nu era una sistemică, având depozite de 200 miliarde de dolari. O bancă sistemică, pentru americani, este una care are depozite mai mari din 250 miliarde de dolari. Vor fi ceva probleme la start-up-uri. Acestea, de regulă, nu prea au deschidere mari la bănci pentru că tehnologiile sunt riscante. S-ar putea să nu dai lovitura cu ele. Silicon Valley Bank era o excepție, o bancă atipică, pentru că accepta să finanțeze astfel de afaceri destul de riscante”, a declarat pentru Radu Mușetescu, pentru PUTEREA.

Motivul principal al prăbușirii Silicon Valley Bank este lăcomia și dorința de a nu pierde nimic pe termen scurt chiar si cu prețul distrugerii viitorului

Analistul Sorin Dinu susține într-o declarație dată pentru PUTEREA că este adevărat că în principiu falimentul Silicon Valley Bank s-a produs pe de o parte din cauza retragerilor masive de fonduri ale deponenților (42 miliarde într-o zi) și pe de altă parte impactului asupra prețului titlurilor de tipul datoriei cu venit a politicii agresive a Rezervei Federale de majorare a dobânzilor pentru a lupta contra inflației. Cu toate aceste însă fundamentele falimentului se găsesc mai degrabă în riscurile acumulate în bilanțul Sillicon Valley Bank.

”O vulnerabilitate a Silicon Valley Bank este dată de volumul mare al depozitelor la vedere , respectiv 132 miliarde dolari din 173 miliarde dolari, și procentul ridicat al depozitelor care nu sunt asigurate de către Federal Deposit Insurance Company întrucât depășesc limita de 250.000 USD. Ponderea mare a depozitelor la vedere coroborată cu ponderea ridicată a depozitelor neasigurat și cu o clientelă formată din antreprenori și fonduri de capital din sectorul tehnologiei constituie combinația explosivă care poate declanșa o panică de retragere a fondurilor la cel mai mic semn de slăbiciune a băncii sau la pierderea credibilității.

O altă vulnerabilitate a bilanțului Sillicon Valley Bank care a condus-o la faliment este expunerea excesivă pe titluri de valoare de natura datoriei cu maturități mari. Banca a învestiți 120 miliarde din dolari ( 56 % din activul său) în obligațiuni ale Trezoreriei SUA și obligațiuni ipotecare (MBS-uri) emisie de entități federale( cum ar fi Fannie Mae, Freddie Mac etc.) într-un context în care se anticipa o normalizare a politicilor monetare. În perioada 2021-2022 soldul investițiilor în titluri de valoare s-a majorat de 49 miliarde dolari în 2020 la 120 miliarde dolari în 2022. Deci banca a finanțat cu resurse la vedere investiții pe termen lung în titluri de valoare cu venit fix cu yield-uri mici.

După toate acestea jocul cu regulile contabile pentru a nu afecta baza de capital a create condițiile pentru a ajunge la finalul anului 2022 la o valoarea de ajustare a prețurilor activelor în sumă de 15 miliarde de dolari raportat la numai 16,2 miliarde dolari resurse proprii. Problema cea mai mare este de cum s-a jucat managementul băncii cu regulile de tratare a activelor. Conform regulilor contabile titlurile de valoare pot fi clasificate după cum urmează:

- Investiții pe termen scurt – adică titlurile de valoare care vor fi vândute într-un termen scurt. Evaluarea acestora se face la valoarea justă ( Fair value) și valoarea ajustării pentru depreciere se recunoaște în contul de profit și pierdere

- Investiții deținute în vederea vânzării ( Available for Sale -AFS) care sunt titluri de valoare deținute în vederea unei vânzări ulterioare dar nu pe termen scurt. Înregistrarea acestora în bilanț se face la Valoarea Justă (Fair Value) . Valoarea ajustărilor pentru depreciere nu se înregistrează în contul de profit și pierdere ci se decontează pe seama capitalurilor proprii

- Investiții deținute până la maturitate ( Hold to Maturity -HTM) care sunt înregistrate la cost valoarea nemodificându-se până la maturitate astfel în cât modificarea valorii lor de piață nu se înregistrează nicăieri.

La finalul anului 2022 bilanțului Sillicon Valley Bank includea investiții de 91,4 miliarde dolari în obligațiuni ipotecare clasificate ca find din categoria hold to Maturity (HTM). Avantajele titlurilor de datorie desinate până la maturitate constă în faptul că au un risc redus și veniturile sunt garantate dar cine investește în astfel de titluri nu trebuie să aibă probleme de lichiditate. Deci expunerea pe titluri clasificate ca hold to Maturity expune banca atât la un risc de dobândă cât și la un risc legat de refinanțare având în vedere faptul că activul este finanțat în proporție de 62,2 % prin depozite la vedere.

Pe fondul acestui profil de risc ridicat Managementul Silicon Valley Bank ia două decizii care au surprins piața și investitorii:

- Vânzarea cu un discount 1,8 miliarde dolarii a unui portofoliul de titluri de valoare de natura datoriei format în special din obligațiuni ale Trezoreriei SUA în valoare de 21 miliarde de dolari. Din acestea mai mult de jumătate aveau scadențele între 1 și 5 ani.

- Realizarea unei majorări de capital de 2,25 miliarde dolari.

Întrebarea care se pune ce a determinat managementul băncii să decidă vânzarea rapidă a unui portofoliul atât de mare. Posibilul răspuns la această întrebare stă în costul din ce în ce mai mare al finanțării determinat în parte de reducerea depozitelor clienților cu 15,1 miliarde dolari determinat de creșterea costurilor de finanțare pentru startup-urile din domeniul tehnologiei și condițiilor mai dificile de piață pentru lansarea de IPO-uri fapt ce obligat companiile să utilizeze rezervele pentru plata cheltuielilor generate de activitate. Din altă perspectivă Silicon Valley Bank pentru a compensa declinul depozitelor a angajat un împrumut pe termen scurt de peste 13 miliarde de dolari de la o lată bancă din California și evident în lipsa modificării trendului soldului depozitelor trebuia să găsească surse pentru rambursare.

Prăbușirea finală a băncii este datorată și comunicării defectuoase deși managementul băncii ar fi trebuit să știe comportamentul clienților din categoria celor cu depozite neasigurate de FDIC , respectiv reacția lor rapidă la orice suspiciune cu privire la viabilitatea băncii unde au depozitele. Peste toate acestea trebuie luată în considerare vânzarea de acțiuni Sillicon Valley Bank în valoare de câteva milioane de dolari de către CEO-ul și CFO-ul băncii cu două săptămâni înainte de căderea acesteia.

În final rezultă motivul principal al prăbușirii Silicon Valley Bank este lăcomia și dorința de a nu pierde nimic pe termen scurt chiar si cu prețul distrugerii viitorului Sillicon Valley Bank. Din această perspectivă cel de-al doilea cel mai mare faliment bancar din SUA după criza din 2008 se înscrie cel puțin parțial pe una din cauzele care au produs criza sistemului bancar din 2008.

Din perspectiva efectului de contagiune la nivel global acesta va fi extrem de limitat iar în România este inexistent.

Totuși este momentul să tragem învățămintele necesare cu privire la expunerea mare pe care sistemul bancar din România și fondurile de pensii pe titlurile de stat emise pe piața internă unde la 31 Decembrie 2022 dintr-o valoarea emisă de 275,28 miliarde lei 128,38 miliarde lei este deținută de sistemul bancar și 62,53 miliarde lei este deținută de fondurile de pensii. Impactul creșterii dobânzilor asupra valorii de piață asociată celor 190 miliarde de lei putem doar să-l bănuim pe baza unor informații colaterale. Unul din indicatori este valoarea de piață a portofoliului de euroobligațiunilor emise de România în cadrul Programul MTN de la Bursa din Luxemburg care numai în anul 2022 a pierdut 25% din valoarea sa astfel încât datoria externă a României măsurată prin valoarea de piață este cu 13 miliarde de euro mai mică decât valoarea nominală a obligațiunilor . În același timp FMI a estimat cu câțiva ani în urmă nevoia unui buffer de capital de 3% pentru a putea prelua șocul potențial asociat expunerii sistemului bancar pe datoria publică.

O altă lecție de urmat rezultată din cazul prăbușirii Silicon Valley Bank este aceea a menținerii încrederii clienților și investitorilor în bancă”, a spus Sorin Dinu, pentru PUTEREA.

Georgescu: ”Sistemul bancar din România are 3 mari probleme”

1. Creditele ipotecare

Creditele ipotecare sunt de 5 ori mai mari decât în 2008.

În 2023 piață imobiliară s-a blocat deoarece IRCC a crescut de la 1 ianuarie, iar oamenii nu mai pot lua credite.

Creditele ipotecare acordate în ianuarie 2023 sunt cu 1 miliard lei mai mici decât cele acordate în decembrie 2022.

2. Creditele de consum

Oamenii nu vor mai plăti ratele la creditele de consum.

În 2008 rata de neplată a creditelor de consum depășise 60%

O știre peste care s-a trecut foarte ușor este că cel mai mare jucător pe piață creditelor de consum Cetelem ( deținută de BNP Paribas) a decis să închidă operațiunile din România.

Nici măcar nu s-au chinuit să vândă operațiunile.

Acest lucru arată că este o mare problema.

3. Obligațiuni

Această este cea mai urgentă problemă

Sistemul bancar din România și firmele de pensii private au cele mai mari expuneri din Europa pe obligațiunile emise de stat.

Băncile au obligațiuni de 70 miliarde de lei.

Falimentul băncii Silicon Valley a fost declanșat de obligațiunile deținute.

Banca a fost nevoită să vândă o parte din obligațiuni.

Dar nu vrea nimeni să cumpere obligațiuni emise de US cu o dobândă fixă de 2% când acum pot să cumpere obligațiuni cu o dobândă de 4%.

Banca a fost nevoită să le vândă în pierdere.

Băncile din România sunt obligate să reevalueze valoarea obligațiunilor deținute.

Problema este că băncile din România au obligațiuni cu o dobânda fixă de 4% iar acum dobânzile sunt 8%.

Dacă vor să le vândă, le vând cu o pierdere de 20%

Deci pe tot sistemul bancar ar trebui să se pună o pierdere în jur 10 miliarde lei.

Acest lucru va clătina serios tot sistemul bancar.

La fel că în cazul băncii Silicon Valley.

În aceste momente este dificil să fii auditor la o bancă.

Auditorii trebuie să verifice dacă băncile au făcut această reevaluare.

Dacă nu au făcut, iar banca intră în insolvență / faliment, creditorii se vor îndrepta și împotriva auditorului.

SVB era banca startup-urilor tech din Sillicon Valley (California). Adică era banca care finanța și în același timp depozita banii multor astfel de startup-uri. ”Impresia mea este că falimentul băncii reprezentă o adâncire a spergerii bulei tech și crypto din 2020-2021. Avem o nouă victimă a creșterilor de dobândă ale FED-ului în domeniul cel mai vulnerabil la astfel de mișcări: startup-uri tech. Exact domeniul care a fost în bulă până prin 2021”, susține Valentin Ionescu, de la Știința Banilor.

Cei 14 pași până la colaps+1

Valentin Ionescu explică etapele care au dus la colapsul Silicon Valley Bank:

- În 2020 banii au devenit ieftini: Dobânzi zero.

- Mulți bani au fost pompați către companii tech (gen startup-uri) dinspre VC-uri (Fonduri de risc), investitori privați și Bursă.

- Înțeleg că multe astfel de startup-uri își țineau banii la SVB.

- Startup-urile au fost inundate de bani ieftini (de la investitori) pe care i-au depozitat la SVB;

- Contabil, pentru o bancă depozitele clienților săi sunt o DATORIE și trebuie să plaseze acei bani într-un ACTIV pentru a balansa situația financiară.

- SVB plasează acești bani în …. titluri de stat US pe termene destul de lungi pentru că dobânzile în 2020 erau foarte mici termen scurt și un pic mai mari pe termene lungi. Oricum, inexplicabil cum de au avut expunere atât de mare pe titluri de stat pe termen lung (mult mai riscante) pentru un beneficiu atât de mic (dobânda oricum mică).

- Vine inflația, în 2021 încep să crească dobânzile;

- Titlurile de stat pe termen lung se devalorizează masiv (un titlu de stat pe termen de peste 10 ani scade cu zeci de procente în valoare la o creștere de dobânda de la 0 la 4.5%).

- Startup-urile ard cash în activitatea lor și scot din banii de la SVB pe măsură ce au nevoi din ce în ce mai mari.

- SVB avea mulți bani în titluri de stat pe termen lung – dacă nu le vinde nu pierde nimic, dacă le vinde are pierderi de miliarde – conform normelor contabile specifice băncilor.

- Pe măsură ce deponenții (startup-urile) tot ard cash și retrag bani SVB vinde din titluri de stat la pierderi mari (peste 2 miliarde de USD) și ajunge în situația de a avea nevoie să se împrumute la rândul ei pentru a satisface aceste cereri de retragere.

- În momentul în care SVB anunță că vrea să atragă o finanțare de vreo 2.5 miliarde de USD se creează panică în piață cu privire la solvabilitatea băncii;

- VC-urile (fonduri de risc care sunt acționare la zeci și sute de start-upuri) trimit notificări startup-urilor că SVB e pe ducă și să își retragă banii imediat.

- Într-o zi se retrag peste 40 miliarde de de dolari din SVB – și evident, după un astfel de șoc apare colapsul.

- Signature Bank, o banca americană care avea relații puternice cu firmele de criptomonede, a fost închisă în seara zilei de duminică de autoritățile din SUA.

Vasile Szakas: Chiar atât de fragilă este o companie cu depozite de 200 miliarde de USD?

Vasile Szakas, de la Bursa Explicată, consideră că este cel puțin cusută cu ață albă povestea aruncată în piața despre căderea Silicon Valley Bank.

”Sunt de 16 ani în bursă și nu am auzit ca anunțul unei emisii de acțiuni și în acest caz, nereușita ei, să ducă la un „run on the bank”. Sau ca anunțul Moody’s de un posibil downgrade, să ducă la colapsul în două zile a unei bănci cu aproximativ 200 miliarde de în depozite. Cam 70% din PIB-ul României.

Ei, SVB, zic că au vândut portofoliul de obligațiuni, US Treasurys, ce îl evaluau inițial la 21 miliarde de USD, cu 19 miliarde de USD și au avut o pierdere aproximativă de 2 miliarde de USD. Și pentru a acoperi această gaură au anunțat că fac emisie de acțiuni. Ceva absolut normal în bursă. Rolul principal al bursei este capitalizarea companiilor listate.

Au fost alte bănci în trecut, vedeți Societe Generale sau Credit Agricole cu pierderi mult mai mari și nu a fost „run on the bank”.

La anunțul acestei majorări de capital social, prețul SVB scade pe bursă cu 60% joi 9 martie, de la 210 USD până la 100 USD, iar after hours mai pică până la 33 USD și ei intră într-un cerc vicios, de genul: cu cât scad acțiunile cu atât trebuie să emită si mai multe acțiuni pentru ca să acopere gaura de 2 miliarde de USD, iar cu cât emit mai multe acțiuni, cu și mai mult acțiunile vor scădea! Unbelievable!

SVB nu mai reușește să facă această emisie de acțiuni, încep să circule zvonuri despre deponenți ce își retrag banii de la SVB, este oprită de la tranzacționare și vineri vine anunțul că este luată sub administrare de FDIC (fond de garantare a depozitelor).

Mare întrebare, o majorare de capital social nereușită duce la colapsul acelei companii? Chiar atât de fragilă este o companie cu depozite de 200 miliarde de USD?

Gândiți-vă la o bancă din România, doar dau un exemplu, să zicem Banca Transilvania, anunță o majorare de capital social, ce, din anumite motive, nu reușește. Asta e, se întâmplă. Se duce lumea a doua zi să-și retragă banii din bancă, iar a treia zi e pusă sub administrație? Nu cred.

Și ca să punem capac la toată povestea, președintele, CEO-ul și Directorul Silicon Valley Financial, Silicon Valley Bank și Silicon Valley Capital, Gregory W. Becker, este și în board of directors la Federal Reserve of San Francisco. Adică la cei care ar trebui sa îi supravegheze și reglementeze. Și este acolo de 4 ani.

Nicio bancă din lume nu supraviețuiește dacă vin deodată toți deponenții să-și retragă depozitele înapoi, pentru că banca are o mare parte din bani investiți în multe companii și nu are cum să strângă cash imediat. Și de aceea, Banca Centrală, în acest caz, Federal Reserve, trebuie să-i ajute cu cash, să trimită avioane pline de bani, să returneze unor deponenți până se calmează piața.

Ce s-a întâmplat ca în două zile, ca o bancă atât de mare, a 14-a din USA, să fie pusă sub administrare, este pentru mine, incredibil și miroase a „operațiune specială”.

Și acest gen de „operațiuni speciale” ne aduc aminte de colapsul unor bănci din anii 2007-2008.

Ce vor face bursele de aici încolo?

Răspuns: Foarte probabil ne îndreptăm spre minimele din Octombrie 2022 și posibil și mai jos.

Ce va face Fed-ul?

Răspuns: Și dacă mai ridică cu 25bps va fi o greșeală, acest extra stress în bancile regionale, posibil să ducă la alte „run on the bank”. Ar trebui să se oprească din ridicarea de dobânzi, indiferent cum va ieși CPI-ul si PPI-ul de săptămână viitoare”, a scrie Szakas.

BNR a simțit pericolul

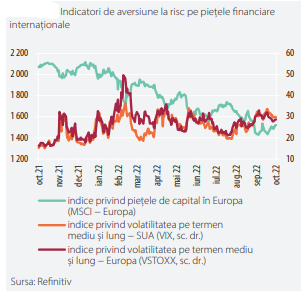

Banca Națională a României a menționat în Raportul asupra stabilității financiare, decembrie 2022, că riscurile la adresa stabilității financiare s-au intensificat de la data raportului din iunie 2022, ca urmare a creșterii incertitudinilor privind evoluțiile economice și financiare, pe fondul accentuării tensiunilor geopolitice și continuării războiului din Ucraina, precum și al înăspririi condițiilor financiare în contextul proceselor de reajustare a conduitelor de politică monetară ale băncilor centrale la nivel global.

Deteriorarea perspectivelor macroeconomice, coroborată cu ajustarea percepției investitorilor cu privire la înăsprirea rapidă a politicii monetare la nivel global au marcat evoluția piețelor financiare în perioada de referință și au amplificat semnificativ aversiunea la risc a investitorilor, se mai spune în raport.

De la începutul anului 2022, condițiile de lichiditate s-au deteriorat pentru mai multe clase de active16, în timp ce condițiile financiare s-au înăsprit. Piețele de capital au avut, în general, o evoluție negativă, în timp ce volatilitatea s-a majorat, reflectând scăderea

încrederii investitorilor cu privire la profitabilitatea companiilor și gradul ridicat de incertitudine legat de evoluția viitoare a acestora.

Indicatorul compozit de risc sistemic a depășit nivelul atins la începutul pandemiei. În aceste condiții, ComitetulEuropean pentru Risc Sistemic a emis o avertizare în luna septembrie 2022 cu privire la vulnerabilitățile din sistemul financiar. Comitetul a

identificat trei riscuri sistemice severe la adresa stabilității financiare: (i) deteriorarea

perspectivelor macroeconomice și înăsprirea condițiilor financiare, ce afectează în mod negativ situația financiară a companiilor nefinanciare și a populației, punând presiune asupra capacității acestora de rambursare a creditelor (în special în sectoarele și statele

membre afectate cel mai mult de criza energetică); (ii) ajustarea abruptă a prețurilor activelor financiare și (iii) deteriorarea situației macroeconomice, cu impact negativ asupra calității activelor financiare și perspectivelor de profitabilitate ale instituțiilor de credit.

FED – program agresiv de creștere a ratei dobânzii

În ultimul an, Rezerva Federală a SUA a lansat cel mai agresiv ciclu de creștere a ratei dobânzii de la începutul anilor 1980, lăsând investitorii globali să se confrunte cu o gamă largă de consecințe: prăbușirea industriei crypto, spargerea bulei tech, intervenții ale Băncii Angliei pentru a preveni o eventuală prăbușire a fondurilor de pensii.

După cel de-al doilea cel mai mare faliment bancar din istoria SUA, participanții de pe piață se tem că vor avea loc mai multe perturbări, pentru că permanenta creștere a ratelor dobânzilor împiedică accesul la bani ieftini și expune vulnerabilitățile economiei.

Marii investitori, inclusiv Kyle Bass și Bill Ackman, susțin că guvernul trebuie să ia măsuri rapide pentru a evita colapsul Silicon Valley Bank, care să provoace retrageri mai răspândite în sistemul bancar.

Până acum, durerea a fost resimțită în mare măsură de investitori și instituții care au plasat pariuri riscante. Rămâne de văzut dacă durerea se răspândește și la alții și apare o nouă criză. Acest lucru ar putea fi determinat de cât de greu continuă băncile centrale ale lumii să împingă ratele dobânzilor mai ridicate.

Amenințările lui Joe Biden

Joe Biden a anunțat că falimentul Silicon Valley Bank nu va rămâne fără urmări prin prisma persoanelor responsabile de căderea instituției bancare. „Sunt ferm hotărât să îi trag la răspundere pe cei responsabili pentru această mizerie”.

Joe Biden a dat asigurări într-un comunicat că „poporul american şi companiile americane pot avea încredere că depozitele lor bancare vor fi acolo când vor avea nevoie”.

Pe de altă parte, Joe Biden a anunţat că ține un discurs luni dimineață pentru a-i asigura pe americani cu privire la sistemul bancar, după falimentul Silicon Valley Bank şi Signature Bank.

„Voi comenta cum vom menţine un sistem bancar rezilient pentru a ne proteja redresarea economică istorică”, a declarat el într-un comunicat duminică seara.

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2026/02/20-de-miliarde-de-euro-pentru-Romania.-Ce-investitii-sunt-vizate-in-estul-tarii.jpeg)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2026/02/33acf354-8c0e-45e2-af45-3dabdacd1468.png)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/sfm/2026/02/1747730017/c2a0126d274d9684a6158646d7dd238b-t.jpg)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/sfm/2026/02/1747730017/b545ec40ef4a4adfe8e9f38055eb8c8e-t.png)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/sfm/2026/02/1742457413/0678d43c386fd8c21f9b5860e852322c-t.jpg)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2026/02/Ministrii-au-inceput-sa-se-planga.-Marea-problema-au-salarii-mai-mici-decat-functionarii-scaled.jpg)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2026/02/Gemini_Generated_Image_rbhqpbrbhqpbrbhq.png)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2026/02/ger.jpg)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2026/02/consiliul-pentru-pace-sua.jpeg)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2026/02/radu-miruta-armata-romana-scaled.jpg)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2026/02/Design-fara-titlu-2026-02-19T183123.107.png)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2026/02/Rusia-inca-nu-e.jpg)

:format(webp):quality(80)/https://www.puterea.ro/wp-content/uploads/2026/02/Decizia-CCR-privind-pensiile-speciale-un-mare-plus.-Ieftineste-imprumuturile-Romaniei.jpg)